3月2日晚间,天山股份公布了拟以981.4亿元的对价收购其控股股东中国建材旗下主要水泥资产的重组草案。预期重组交易完成后,天山股份将成为全世界水泥行业产能之最。

对此,上海高级金融学院陈欣教授日前撰文,分享观点。文中指出,此次并购整合是供给侧改革思路下解决水泥行业产能过剩、同业竞争的有利措施,将较大程度上提高行业集中度。

2021年3月2日晚间,天山股份( 000877.SZ)公布了拟以981.4亿元的对价收购其控股股东中国建材(03323.HK)旗下主要水泥资产的重组草案。截至2020年6月末,天山股份具有0.39亿吨水泥产能,0.28亿吨熟料产能和1,475万方商品混凝土产能,82%的产能集中于新疆地区,是中国西北地区规模最大的水泥企业。

预期重组交易完成后,天山股份将成为全世界水泥行业产能之最,水泥产能将提升为4.3亿吨,水泥熟料产能超过3亿吨,商品混凝土产能提升至4亿立方米左右,骨料产能提升至1亿吨以上,也由此被市场戏称为“中国神泥”。

此次并购整合是供给侧改革思路下解决水泥行业产能过剩、同业竞争的有利措施,将较大程度上提高行业集中度。整合完成后,天山股份和海螺水泥(600585)(600858.SH)的“双寡头”格局将得到确立。

此处重组的背后蕴藏着精巧的设计和复杂的博弈,对相关公司的业绩和股价将产生深远影响。

解决同业竞争的长期博弈

长期以来,与控股股东之间的关联交易及同业竞争问题制约着上市公司的公司治理质量,证监会在2010年就将“解决同业竞争”作为重点工作之一。2013年8月,国资委和证监会联合提出,将综合运用资产重组、股权置换、业务调整等多种方式,逐步把国有企业集团与所控股上市公司存在的同业竞争业务纳入同一平台。

早在2010年9月,中材集团就曾承诺在五年内逐步解决旗下宁夏建材(600449)(600449.SH)和祁连山(600720)(600720.SH)等公司水泥业务之间的同业竞争,之后又将承诺延期一年履行。中材集团赶在2016年8月被无偿划转至中国建材集团并成为其全资附属公司,部分原因就是为了规避该承诺,将履行承诺的责任转交给中国建材集团。然而,中国建材集团的整合完成后,旗下十几家上市公司涉及水泥、建材、玻璃纤维、商混和石膏板等多个领域,对解决同业竞争提出了更大的挑战。

其后,中国建材在2018年5月完成了对中材股份(01893.HK)的吸收合并,在H股层面解决了水泥板块的同业竞争问题。合并前中材股份作为产能超过一亿吨的全国第四大水泥公司,在A股市场控股宁夏建材、祁连山和天山股份。合并后,中国建材作为中国最大的水泥公司,与其控股的三家A股水泥上市公司之间又产生了新的同业竞争问题。为此,中国建材又于2017年11月和12月先后向三家A股公司承诺在三年内解决同业竞争。2020年8月7日天山股份披露了本次重组预案,也正是因为中国建材需要赶在解决同业竞争的承诺到期的节点前。

然而,中国建材旗下水泥行业的同业竞争现象历史已久,几经承诺也难以解决,原因是需要考虑多家上市公司股东的利益,还要征求各地政府的意见,同时协调各方利益相关主体的难度较大。因此,中国建材的思路是分步解决问题,而非通过一次重组来彻底甩掉所有历史包袱。

考虑到水泥及水泥制品的运输半径和区域性限制,天山股份与祁连山、宁夏建材之间的直接同业竞争程度较轻。中国建材于2020年12月通过祁连山、宁夏建材的股东大会审议,将2017年末出具的同业竞争承诺又延长了三年,此次重组并不涉及宁夏建材和祁连山。此外,对于短期盈利能力较差的北方水泥,中国建材决定暂不注入,而是采用股权托管模式委托天山股份进行管理,但不纳入其合并报表范围。

这样,经过长期、复杂的博弈,中国建材旗下水泥业务的同业竞争问题得到了阶段性解决。

并购标的估值对价的博弈

此次天山股份拟收购的控股股东水泥资产包括中联水泥100%股权、南方水泥99.9%股权、西南水泥95.7%股权及中材水泥100%股权。其中,对价中的941.7亿元以13.38元/股的价格发行70.4亿股来支付,剩下的39.7亿元对价则使用现金支付。同时,公司还打算进行定增募集不超过50亿元的配套资金。

从市值管理动机的角度,中国建材或希望能以较高的估值将四家水泥子公司注入天山股份。

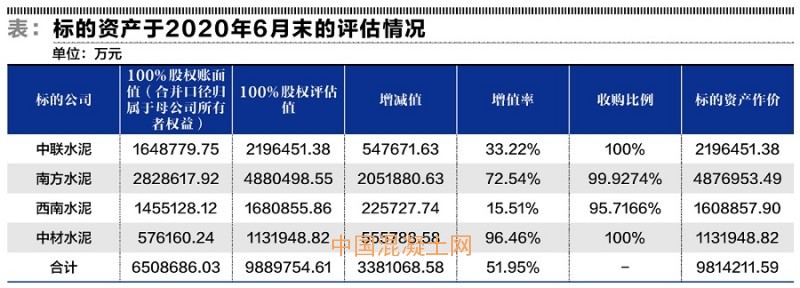

而中联水泥等四家公司的估值取决于经国资委备案的沃克森国际资产评估公司出具的第三方资产评估报告。以2020年6月30日为基准日,沃克森采纳的对标公司包括海螺水泥、天山股份、祁连山和上峰水泥(000672)等可比企业,以6.03-7.84倍市盈率取值作为基础,经25%不可流通折扣率等调整后,运用市场法得出的最终评估结果是:中联水泥的股权价值为219.6亿元、南方水泥的股权估值为488亿元、西南水泥的股权估值为168.1亿元、中材水泥的股权益估值为113.2亿元。

然而,截至2020年10月底,这四家标的公司的总资产约2520亿元,股东权益合计才750亿元左右,对应资产负债率高达70%。而同行业可比上市公司资产负债率平均在31%左右,标的公司的平均资产负债率远大于同行业水平,所承担的风险也高得多。

可以看出,经过评估公司复杂的计算后,这四家水泥企业的650.9亿元净资产评估出了989亿元的价值,对应注入估值的市净率达1.52,而母公司中国建材当前的港股市净率才0.77。对比起来,2020年海螺水泥的加权ROE高达23.6%,年末资产负债率只有16.3%,债务风险要小得多,但目前其A股市净率也仅为1.64。

股票发行基准定价的博弈

根据《重组管理办法》的规定,上市公司发行股份的价格不得低于市场参考价的90%。市场参考价可以在公司董事会决议公告日前20、60或120个交易日的股票交易均价中选择其一。

天山股份选择了首次董事会决议公告日(2020年8月8日)前60个交易日均价的90%(13.38元/股)作为重组发行股票的定价。从市值管理的角度,中国建材存在压低公告前天山股份股价的动机。较为常用的方法是压低公司2019年以及2020年的盈利水平。

2018年,天山水泥的归母净利润是12.4亿元,2019年增长至16.4亿元,但2020年只有15.2亿元,同比还下滑了7.3%。而同为中国建材旗下的其它两家A股水泥公司的业绩表现就要靓眼得多。祁连山的归母净利润从2018年的6.5亿元增加至2020年的14.4亿元,2020年同比增长了16.4%;宁夏建材的归母净利润则从2018年的4.3亿元增加至2020年的9.6亿元,2020年更是同比增长了25.5%。

对应于较弱的会计业绩增长, 2019年4月之后的一整年,天山水泥的股价表现都明显弱于同行业公司。2019年3月底,天山水泥的收盘价为10.96元,至2020年3月底仅仅上涨了1分钱(前复权)。对比起来,祁连山的股价从2019年3月底的8.13元上涨为2020年3月底的12.60元;宁夏建材的股价则从2019年3月底的8.83元上涨至2020年3月底的12.13元。

若以控股股东中国建材的动机,更愿意选择基准日前120个交易日的均价计算出的参考价格12.13元。然而,重组方案作为关联交易,关联股东需要回避表决,因而与机构投资者的博弈变得相当重要。因此,天山股份选择了三个参考价格的中间价格。即使如此,在4月1日举行的临时股东大会投票中,仅有91.2%的出席表决票支持方案中发行股份的定价基准日及发行价格。

整合后盈利与风险的博弈

海螺水泥的产能还小于中国建材,但2020年归母净利润却高达351亿元,是中国建材水泥板块的三倍左右。部分原因是,多年以来中国建材对其水泥板块持续进行以百亿计的大额减值,较大程度上影响了会计利润。以资产减值为例,南方水泥在2019年产生的损失高达56.3亿元,2020年上半年的损失仍有14.6亿元。再来看信用减值情况,中国联合水泥2019年的损失为32亿元,2020年上半年的损失也有12.1亿元。中国建材的资产减值损失主要是由于产能置换,将早期并购的落后小产线置换为效率更高的大规模产线;而信用减值损失则主要源于混凝土业务的应收帐款的坏账拨备。

根据签署的《减值补偿协议》,如标的资产的合计价值在未来三年发生减值,则中国建材需以其本次重组中所获得的股份进行补偿,由天山股份以1元总价回购并予以注销。若相关水泥资产在重组完成后的减值风险大幅降低,这或许意味着天山水泥的盈利能力将具有较大增长空间。

然而,由于天山股份购买资产发行的股份较多,中国建材的持股比例从45.9%上升至87.5%。在总股本大幅增加的情况下,2019年天山股份的基本每股收益还略有下降,而2020年1-10月的基本每股收益才略有增厚。因此,即使天山股份的盈利能力水平可能增强,但每股收益到底增长多少才是估值的关键。

而且,2020年10月末,天山水泥整合完成后的总资产(备考)为2675.8亿元,所有者权益为866.9亿元,资产负债率将达到67.6%,较合并前的27.9%大幅攀升。这暗示着天山水泥的股权融资成本会大幅度增加,进而可能导致市盈率等估值水平下滑。

市场激烈博弈股价

天山股份收购中国建材水泥资产的信息披露节奏对市场产生了巨大影响,引发激烈博弈。

2020年2月4日,天山股份的股价受疫情影响一度大跌至8.69元,此后股价有所反弹,5月底天山股份的收盘价已回升至11.91元。然而,在重组消息披露前的6、7月份,公司股价就开始了较大幅度的上涨。7月24日晚,在重大资产重组停牌前,天山股份的收盘股价已达18.02元,较疫情期间的低点高出了一倍以上。

2020年8月7日晚,天山股份发布重组交易预案, 8月10日复牌后股价接连三个涨停,在8月13日最高达到25.34元,重组利好带来的最大涨幅为40.6%。

而中国建材旗下另外两家水泥上市公司在重组预期落空后,以大幅下跌而告终。8月10日,宁夏建材的股价跌停,祁连山的股价也大跌6.9%,次日,两支股票均继续下跌了3%左右。

对比起来,在天山股份停牌期间,中国建材却得以于2020年7月27日复牌,重组的利好信息带动其股价持续上扬。中国建材在7月24日的收盘价为9.10港元。而8月10日股票开盘后,中国建材的股价最高达到14.08港元,期间上涨幅度高达54.7%。

此后,重组草案迟迟未能发布,天山股份和中国建材的股价在此后的数月经历了冲高后的大幅回落。天山股份的股价在2021年2月4日创下13.06元的阶段性低点,中国建材的股价则在2020年10月30日就下跌至8.73港元的低点,甚至低于重组利好出台前的价格。2021年2月4日晚,天山股份公告此次重大资产重组发出股东大会通知时间延期至3月7日。此后公司股价又恢复了上涨趋势,直至重组草案公布后,3月4日最高达到19.72元,上涨幅度为51%。与之类似,中国建材的股价也从2021年2月4日收盘的9.72港元,逐步上涨至3月3日最高13.30港元,最大涨幅为36.8%。

截至2021年4月22日,天山股份的股价为15.82元,重组完成后的对应市值高达1280亿元,而此时中国建材的股价为11.78港元,对应市值仅约为830亿元人民币。中国建材通过此次交易,将完成主要水泥资产的整合并大幅提高其证券化程度,受益匪浅。此外,中国建材还控股北新建材(000786)、中材科技(002080)、中材国际(600970)等五家上市公司,并参股中国巨石(600176)、上峰水泥等六家上市公司,市场对于其价值的发现还有待博弈。